ベンチャー・中堅企業様へ

IPO準備会社・IPOまでのスケジュール

IPOとは、企業が初めて公募により資本調達を行う、Initial Public Offeringの頭文字を取ったものです。その言葉の通り、会社が個人のもの (Private) から、公のもの (Public) になることを意味します。

2008年度のIPO会社数は49社とピーク時の4分の1程度にまで落ち込んでしまいましたが、それでも更なる飛躍を遂げるためにIPOを必要とする会社は、常に存在しております。

IPOを目指す会社は、公企業にふさわしいレベルの会社であることが求められます。この「公企業にふさわしいレベル」は、時代や社会の要請により常に変化しておりますが、一言で言えば「会社としてあたりまえのこと」ができる体制と表現できます。しかし、社内ではその当たり前のことに気づかないことが多いのが現状です。

私どもは、IPOを指向するクライアントが独り立ちしていけるよう、様々なサービスをご提供いたします。

ミドルステージ

アーリーステージに設立された企業が収益基盤を構築し、成長段階に入るのがミドルステージと呼ばれる段階です。

いよいよIPO準備が本格化する時期ともいえます。

主幹事証券・監査法人の選定や社内体制整備、準備書類の作成など、いわゆる公開準備企業として特有の論点が頻出して参ります。

ショートレビューの実施、準備スケジュールの作成

ショートレビューとは、2~3日程度のヒアリングを通じて、会社の現状の問題点を抽出する作業です。ショートレビューによりIPOに向けた課題が明確になり、この課題をクリアしていくことが、IPO準備作業の骨格になります。

これまでショートレビューは監査法人が実施することが多かったのですが、監査報酬が高騰化してきている昨今、監査法人との契約を検討する前段階でこのショートレビューを実施し、主要な問題点を把握・解決しておくことが、結果としてトータルコストを抑えることになるものと考えております。私どもは、大手監査法人の株式公開支援部門に在籍していた経験をふまえ、IPOに必要な論点の抽出と、その解決スケジュールを後手印いたします。

また、VCからの資金調達にあたり、このショートレビューを求められることもありますので、このような場合にも私どもの調査結果をご活用頂けます。

監査法人、証券会社、VCのご紹介

私どもは長年、IPO業界でビジネスを行って参りました。そのため、監査法人、証券会社、VC等IPOビジネスにおける各プレイヤーと幅広いネットワークを有しております。

クライアントがIPOという目標をクリアするために最適なチーム編成の支援を致します。

内部管理体制の構築

上場審査においては、社内の内部管理体制が適切に構築されているかが、重要な対象項目になります。単純に不正防止の措置がとられているかだけではなく、誤った処理(誤謬)をも防止できるようになっているか、その上で企業として非効率な部分はないか、など様々な視点からチェックを受けることになります。

また、内部管理体制の整備は、会社の主要なプロセス(販売プロセスや購買プロセスなど)の全てに必要な上、会社の特性をふまえた内容が求められるため、個社ごとに異なった内容になることが通例です。

私どもは、適切なコミュニケーションによるクライアントビジネスの理解および濃密なディスカッションを通じて、あるべき内部管理体制の構築を支援して参ります。

会計制度の構築

これからの企業は、税理士等に頼らず自前で決算を作成できる体制を構築していく必要があります。特に、IPO準備企業の場合、翌月10日くらいまでに月次決算を作成し、同15日くらいまでに予算実績管理を行うことにより、ビジネスの進捗状況をタイムリーに把握していくことが求められ、その体制の構築状況を上場審査により厳しくチェックされます。従って、自社に存在する会計上の問題点をあらかじめ把握・検討・解決し、これをふまえた社内体制を構築していく必要があります。

私どもは、会計上の論点の洗い出しから、その解決案のご提案、自社決算体制の構築支援に至るまで、社内経理体制の支援を実施いたします。

上場申請資料作成支援業務

IPOを申請するにあたっては、膨大な上場申請書類を作成することが必要になります。有名なものとしては、いわゆるIの部、IIの部が挙げられます。

これらのボリュームのある資料は、単に作成するだけでも相当な作業であるだけでなく、各資料間の整合性もチェックされます。

私どもは、これらの資料の作成やレビューを担当することで、クライアントの過度な負担の軽減と、将来的なノウハウの蓄積を支援いたします。

レイトステージ および IPO後

いよいよIPOが見えてくる段階です。IPOの達成に向けて、ツメの作業に入って参ります。

上場審査対応

審査では、申請会社が上場企業として、つまりパブリックカンパニーとして相応しいかどうか、様々な観点から行われます。申請会社はこの審査に、書面の提出、中心人物の面談、現場往査等の方法を通じて対応していくことになります。また、審査は主幹事証券会社の審査部と、上場する市場(取引所)の双方から行われるのが通例です。

私どもは、長年IPO準備会社に携わってきた経験をふまえ、審査への対応について最適な対応ができるよう支援致します。

IR資料作成支援業務

上場企業の重要な役割の一つにIR (Investor Relations)が挙げられます。IRの中でも決算数値および業績見込数値が投資家には重視されるため、これを的確・正確に作成していくことは重要であり、上場審査においてもIR体制の整備・運用状況については厳しくチェックされます。

私どもは、決算数値の開示(決算短信)を中心として、上場企業として相応しい開示資料の作成、開示体制の構築についてのご支援を致します。

監査役の設置

IPO準備会社においては、いわゆる直前期以降は常勤監査役を設置し、監査役による監査の実施を求められます。また上場後は、会社法上の大会社にならない場合でも、監査役を3名以上選任し、監査役会を設置することが実質的に求められています。

私どもは、独自のネットワークを通じて、監査役候補者探しについてもご支援いたします。また、状況により、私どものメンバーが非常勤監査役として就任することも可能です。

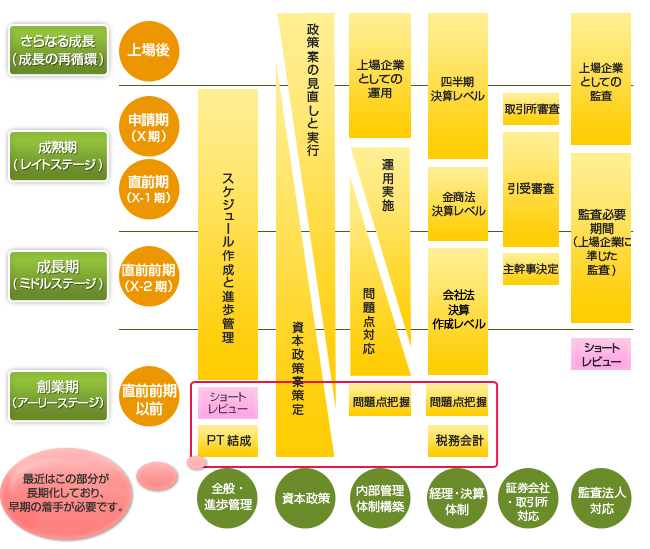

IPOまでのスケジュール

ここまでご説明して参りました、IPOまでの一般的なスケジュールは、下記のようになります。

基本として、上場直前期までに全ての準備作業を行い、直前期は実際に運用していくことが必要になります。一方で、上場企業として求められる論点・水準はここ数年上昇傾向にあります。そのため、問題点を早期にピックアップし、計画的に対処していくことが必要となります。

これまでは、監査法人が監査締結をする直前である直前々期の少し前にショートレビューを実施し、対処をしていくことで間に合いましたが、今後はより早い段階での対処が求められます。そのため、上場目標の3~5年前に一度ショートレビューを行い、重要な論点を認識・対処していく必要があるものと思われます。